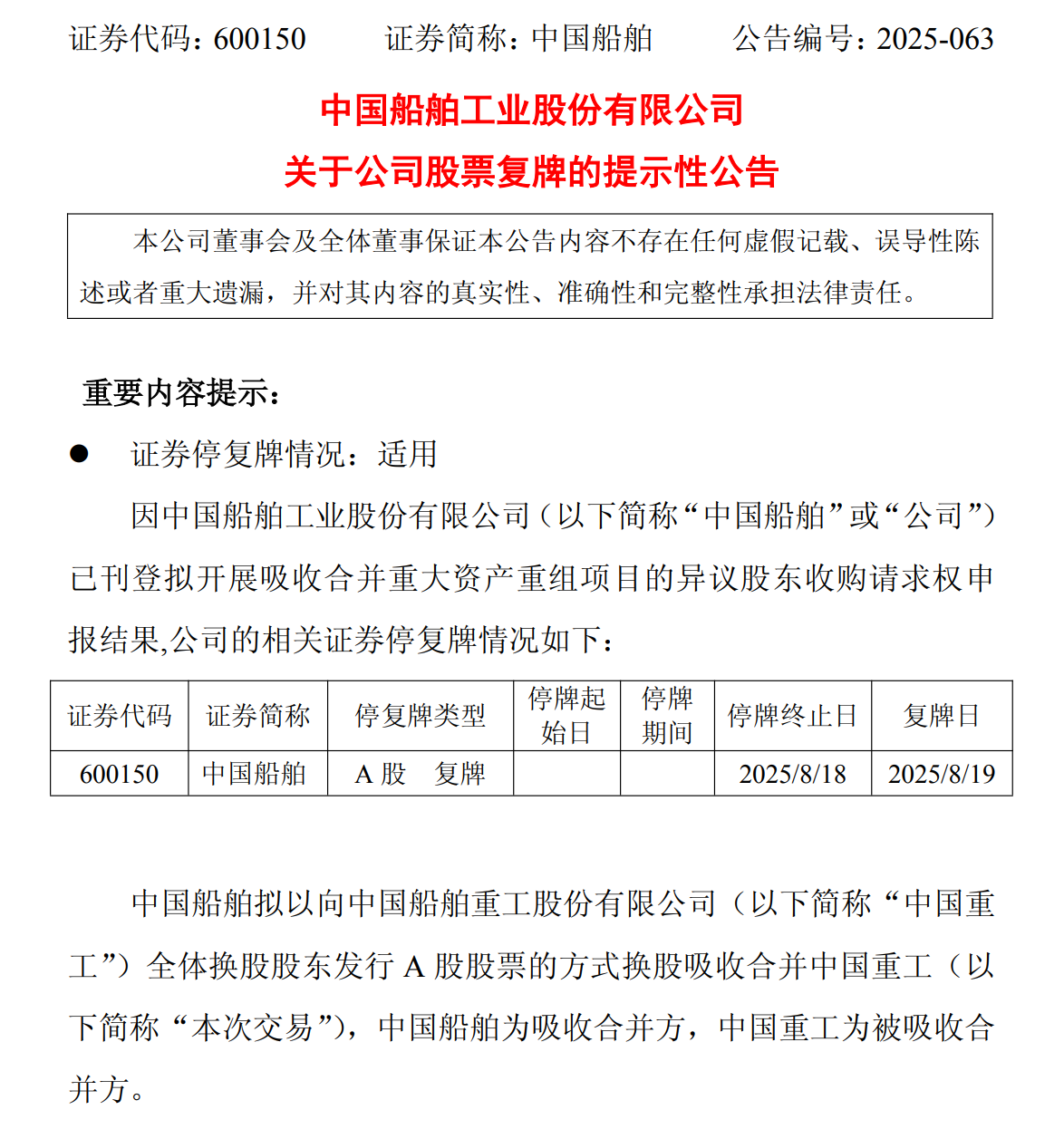

公司同時公告,公司換股吸收合并中國重工暨關(guān)聯(lián)交易之異議股東收購請求權(quán)申報期間內(nèi),共有3名股東進行了申報,申報股份數(shù)量10500股。經(jīng)核對,剔除無效申報后,本次收購請求權(quán)有效申報的異議股東數(shù)量為0名,有效申報的異議股份數(shù)量為0股。

同日,中國重工(601989)公告稱,公司已于2025年8月14日向上海證券交易所提交股票主動終止上市的申請,并于8月18日收到上交所出具的《關(guān)于受理中國船舶重工股份有限公司股票主動終止上市申請的通知》。根據(jù)通知,上交所決定受理公司股票主動終止上市的申請。公司將在上交所批準后刊登相關(guān)終止上市公告。

重組后的中國船舶,將通過整合中國重工旗下的大連造船、武昌造船、北海造船等優(yōu)質(zhì)資產(chǎn),深度融合中國重工在艦船研發(fā)設(shè)計制造領(lǐng)域的業(yè)務(wù)優(yōu)勢,推動雙方船舶修造及配套業(yè)務(wù)的協(xié)同優(yōu)化,從而進一步提升整體研發(fā)制造實力。

本次交易實施后,中國船舶作為存續(xù)公司,將消除兩家上市公司之間的同業(yè)競爭,進一步鞏固與突出其主業(yè)。存續(xù)公司將整合雙方資源,優(yōu)化船舶制造板塊產(chǎn)業(yè)布局,發(fā)揮協(xié)同效應(yīng),有效提升存續(xù)公司核心功能、核心競爭力,全面推動船舶制造業(yè)向高端化、綠色化、智能化、數(shù)字化、標準化發(fā)展,打造建設(shè)具有國際競爭力的世界一流船舶制造企業(yè)。

根據(jù)雙方2024年度財務(wù)數(shù)據(jù)估算,重組后的中國船舶總資產(chǎn)將突破4000億元,年營業(yè)收入將超過1300億元,其資產(chǎn)規(guī)模、營業(yè)收入規(guī)模及手持訂單數(shù)量均領(lǐng)跑全球。

兩家公司此前發(fā)布的2025年半年度業(yè)績預(yù)告顯示,中國船舶預(yù)計上半年實現(xiàn)歸屬于母公司所有者的凈利潤28億元至31億元,同比增長98.25%至119.49%;中國重工預(yù)計上半年實現(xiàn)歸屬于上市公司股東的凈利潤15億元至18億元,同比增長181.73%至238.08%。

中國船舶表示,報告期內(nèi),公司聚焦主責主業(yè),在確保生產(chǎn)安全的前提下,狠抓生產(chǎn)保交付,提升精益管理水平,生產(chǎn)效率穩(wěn)步提升;船舶行業(yè)整體保持良好發(fā)展態(tài)勢,公司手持訂單結(jié)構(gòu)升級優(yōu)化;交付的民品船舶價格同比提升,建造成本管控得當,營業(yè)毛利同比增加;聯(lián)營企業(yè)的經(jīng)營業(yè)績持續(xù)改善。

值得一提的是,停牌前夕,中國船舶總市值約1722億元,中國重工總市值約1163億元。待合并完成,這艘“造船航母”將正式揚帆起航。